XAU₮: золотой доллар надежнее бумажного

Зачем Tether скупает золото

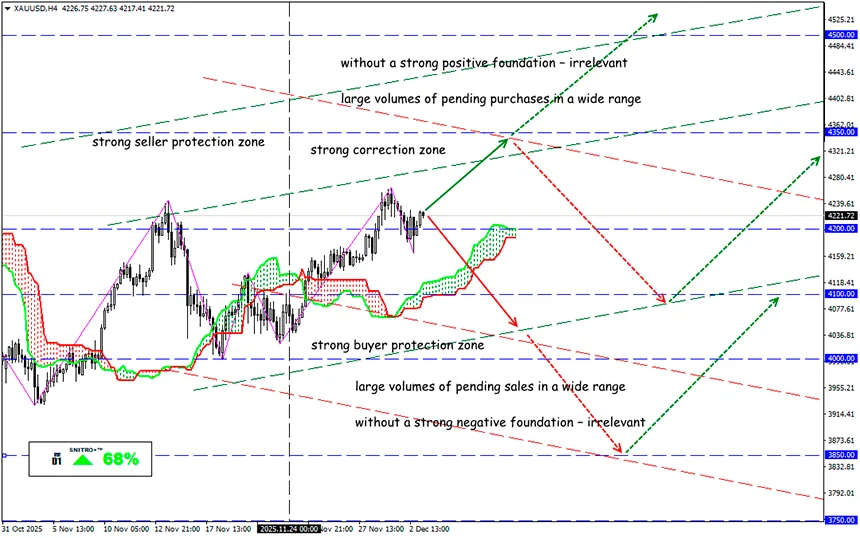

XAU/USD

Key zone: 4,200.00-4,300.00

Buy: 4,350.00(on strong positive fundamentals); target 4550-4650; StopLoss 4,250.00

Sell: 4,150.00(on a confident breakout of the 4.200 level); target 4,000-3,950; StopLoss 4,250.00

Мы живем в интересном мире – нам постоянно предлагают некие "новые деньги", но в результате оказывается, что все "новое" базируется на старых, проверенных историей понятиях.

В 3 квартале текущего года компания Tether купила 26 тонн физического золота – больше, чем любой Центробанк мира за тот же период. По неофициальным данным, криптомонстр накопил порядка 116 тонн золота, став одним из крупнейших негосударственно-официальных держателей драгоценного металла – это уровень мелких центробанков (Греция, Венгрия и т.п.).

Напомним: Центробанки суммарно покупают примерно 1000 тонн золота в год уже третий год подряд. То есть Tether — крупный маржинальный покупатель. В нынешних ценах 116 т. – это более $15 млрд. Всего же Tether выпустил своих USDT на $184,7 млрд, то есть золото составляет около 8% его резервов.

Зачем криптокомпании, токен которой фактически стал мировым стандартом электронных платежей, столько физического золота?

- Часть золота идёт на обеспечение Tether Gold (XAU₮) – токена, который даёт право на унцию физического золота в хранилищах в Швейцарии.

- Остальное –это инвестиции в «твёрдые активы» в рамках резервов Tether (наряду с Treasuries, кэшем и т.п.).

- Политический и юридический хедж: золото в Швейцарии (или других юрисдикциях) труднее «отключить санкциями», чем долларовые счета.

Рыночная логика Tether выглядит примерно так:

- Если капитал уходит из Treasuries, то Tether усиливается и одновременно зарабатывает, предлагая цифровой продукт на базе золота.

- Чем популярнее золото как резервный актив, тем легче продавать идею "USDT – для ликвидности, XAU₮ – для сохранения капитала".

Tether зарабатывает на:

- комиссионных за эмиссию/вывод XAU₮;

- спредах при операциях с физическим золотом;

То есть золото для них – это не «резерв», а коммерческий продукт и источник кэша.

Далеко не всем нравится, что Tether стал вместо Treasuries скупать волатильные активы в качестве гарантийного обеспечения своих токенов. Агентство S&P Global снизило рейтинг стабильности стейблкоина USDT до низшего уровня. И хотя S&P Golbal сейчас видит основную проблему в биткоине, золото также указано среди рисковых активов в обеспечении USDT.

CEO Tether Паоло Ардоино назвал систему рейтинга S&P Global "оружием устаревшей" финансовой системы.

Но ведь эти покупки означают, что приток фиатных денег в стейблкоины теперь автоматически означает, что часть этих средств пойдет на покупку золота. И скорость этого процесса нарастает

Рост капитализации XAU₮ и всего рынка токенизированного золота (XAU₮ + PAXG ≈ 90% рынка) делает золото полноценным инструментом крипто инфраструктуры, а Tether превращается в мощный гибрид "ETF+кастодиан+эмитент USDT" – и это вызывает опасения.

Сейчас трудно сказать, хорошо это или плохо для обычного трейдера. Но в то время как доверие к обычному, бумажному доллару снижается, его цифровая альтернатива становится обеспеченной золотом.

Так что $5000 за тройскую унцию уже в 2026 году может стать нормой, но и волатильность цены на золото и прочие драгметаллы будет неуправляемой.

Так что ведем себя разумно и зря не рискуем.

Всем – профитов!