XAU₮: o dólar-ouro é mais confiável do que o papel-moeda

Por que a Tether está comprando ouro?

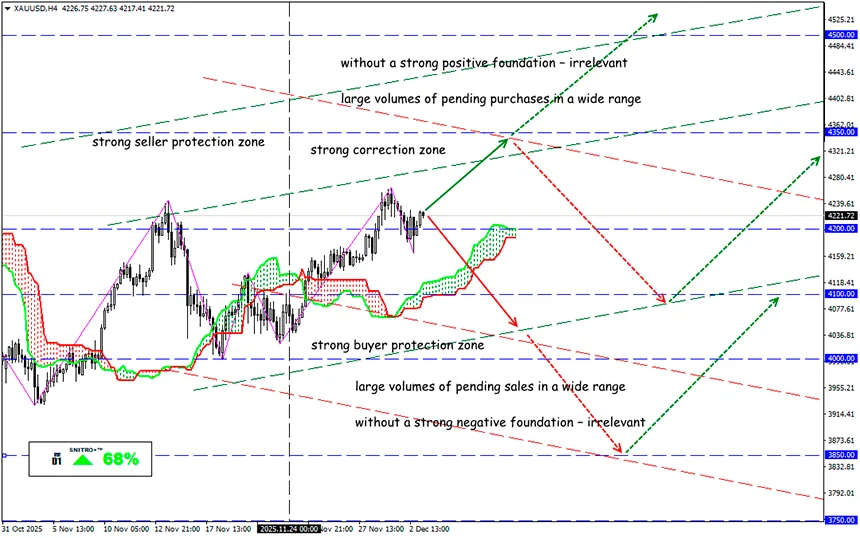

XAU/USD

Zona-chave: 4,200.00-4,300.00

Compra: 4,350.00(com uma base positiva forte); alvo 4550-4650; StopLoss 4,250.00

Venda: 4,150.00(com uma quebra segura do nível 4,200); alvo 4,000-3,950; StopLoss 4,250.00

Vivemos num mundo curioso — oferecem-nos constantemente “novas formas de dinheiro”, mas no fim tudo o que é “novo” assenta em conceitos antigos, comprovados pela história.

No 3.º trimestre deste ano, a Tether comprou 26 toneladas de ouro físico — mais do que qualquer banco central do mundo no mesmo período. Segundo dados não oficiais, o gigante cripto acumulou cerca de 116 toneladas de ouro, tornando-se um dos maiores detentores não estatais do metal, comparável a pequenos bancos centrais como os da Grécia ou da Hungria.

Recordemos: os bancos centrais compram, em conjunto, cerca de 1.000 toneladas de ouro por ano, pelo terceiro ano consecutivo. Assim, a Tether é um comprador marginal significativo. Aos preços actuais, 116 toneladas valem mais de 15 mil milhões de dólares. A Tether emitiu USDT no valor de 184,7 mil milhões de dólares, o que significa que o ouro corresponde a cerca de 8% das suas reservas.

Porque é que uma empresa cripto — cujo token se tornou praticamente o padrão mundial de pagamentos electrónicos — necessita de tanto ouro físico?

- Uma parte do ouro serve de lastro ao Tether Gold (XAU₮), um token que representa o direito sobre uma onça de ouro armazenada na Suíça.

- O restante constitui investimentos em “activos tangíveis” dentro das reservas da Tether (a par de Treasuries, numerário, etc.).

- Um hedge político e jurídico: o ouro em território suíço (ou em outras jurisdições) é mais difícil de bloquear através de sanções do que contas em dólares.

A lógica de mercado da Tether funciona assim:

- Se o capital abandona os Treasuries, a Tether fortalece-se e simultaneamente lucra oferecendo um produto digital baseado em ouro.

- Quanto mais popular o ouro se torna como activo de reserva, mais fácil é promover a ideia “USDT para liquidez, XAU₮ para preservação de capital”.

A Tether obtém receitas através de:

- comissões de emissão e resgate de XAU₮;

- spreads nas operações com ouro físico.

Para a empresa, o ouro não é apenas um “activo de reserva”, mas um produto comercial e uma fonte de fluxo financeiro.

Muitos não gostam que a Tether esteja a comprar activos voláteis em vez de Treasuries para garantir o USDT..

A S&P Global reduziu a classificação de estabilidade do USDT para o nível mais baixo. E, embora a agência veja actualmente o bitcoin como o maior risco, o ouro também é classificado como activo arriscado nas reservas.

O CEO da Tether, Paolo Ardoino, afirmou que o sistema de rating da S&P é “uma arma de um sistema financeiro obsoleto”.

Estas compras também significam que a entrada de dinheiro fiat nos stablecoins conduz automaticamente à compra de ouro — e este processo está a acelerar.

O aumento da capitalização do XAU₮ e do mercado de ouro tokenizado (XAU₮ + PAXG ≈ 90% do mercado) transforma o ouro numa peça estrutural da infraestrutura cripto, enquanto a Tether se torna uma espécie de híbrido “ETF + custodiante + emissor de USDT”, o que levanta preocupações.

É difícil dizer se isto é positivo ou negativo para o investidor comum.

Mas, à medida que diminui a confiança no dólar em papel, a sua alternativa digital está a tornar-se suportada por ouro.

Assim, 5.000 dólares por onça já em 2026 pode tornar-se uma norma, embora a volatilidade do ouro e de outros metais preciosos venha a ser cada vez mais difícil de controlar.

Portanto, agimos com prudência e evitamos riscos desnecessários.

Bons lucros a todos!