Можно ли доверять усилению доллара?

Доллар пытается развернуть рынок

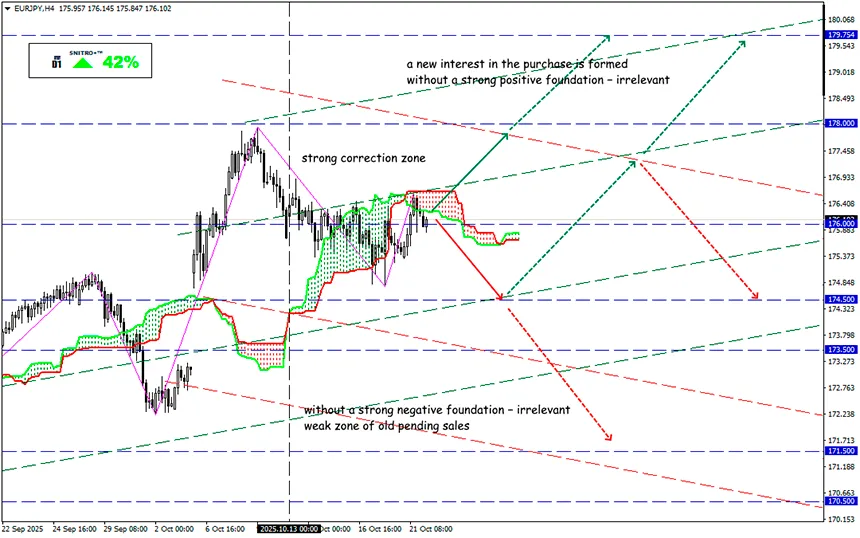

EUR/JPY

Ключевая зона: 175.00 - 177.00

Buy: 177.00 (после ретеста уровня 176.50) ; цель 178.50-180.000; StopLoss 176.30

Sell: 175.00 (на сильном негативном фундаменте) ; цель 173.50; StopLoss 175.70

Рынок США стоит в стабильном флете: фьючерс на индекс S&P 500 консолидируется на премаркете. Локальная динамика валютного рынка остается во власти политических разборок США и Китая.

Доллар дорожает несмотря на слишком оптимистичные ожидания относительно дальнейших действий ФРС. В тоже время на протяжении последних двух недель мы неоднократно наблюдали резкие ценовые шипы (spike) по обе стороны рынка.

Напомним: вчера индекс Dow Jones прибавил 0,47%, обновив исторический максимум на фоне позитивных результатов Coca-Cola и 3M. Индекс S&P 500 завершил день без изменений, а Nasdaq Composite снизился на 0,16%, так как импульс в технологическом секторе слабеет.

Участники рынка не сомневаются в том, что Федрезерв дважды снизит процентную ставку в этом году – на октябрьском заседании и в декабре, в общей сложности на 50 базисных пунктов. Вероятность реализации такого сценария превышает 90%. Кроме того, согласно данным инструмента CME FedWatch, вероятность ещё одного снижения ставки на январском заседании возросла до 54%.

P.S. Трампу понравится. Но нужно ли это рынку?

Рынок стал остро реагировать на выступления Пауэлла и иных деятелей ФРС (Уоллер, Миран, Боуман). Это и понятно – из-за продолжающегося шатдауна мы до сих пор не знаем результатов сентябрьского NFP, и можем оперировать лишь отчётом ADP, который отразил 30-тысячное сокращение числа занятых в частном секторе.

Отчеты по инфляции в США также заблокированы, кроме CPI за сентябрь, который все-таки будет опубликован в пятницу. Уолл-стрит ждет роста в сентябре c 2,9% г/г до 3,1% г/г. Если релиз окажется в «красной зоне», на рынке возрастёт уверенность в том, что в течение ближайших четырёх месяцев Федрезерв снизит процентную ставку на 75 базисных пунктов.

Но стабильное укрепление доллара кажется спорным, и причина сомнений – Трамп и Китай.

Трамп снова пригрозил ввести 100%-ную пошлину на китайский импорт в ответ на анонсированные ограничения Китая по экспорту. Обе страны решили взимать дополнительные портовые сборы и обменялись свежими угрозами.

Эскалация конфликта оказала давление на гринбек. Когда Трамп слегка смягчил риторику (после сделки с Австралией по редкоземельным материалам), то пружина разжалась в обратную сторону и доллар усилил свои позиции по всему рынку. Но это очень нестабильный аргумент для роста.

Пока что рынок видит только сольное выступление Трампа, но согласится ли Пекин принять в качестве компромисса лишь отмену еще не введённых тарифов – вопрос открытый.

Крупные инвесторы продолжают делать ставки на доллар: за прошлую неделю они купили акций фонда WisdomTree Bloomberg US Dollar Bullish Fund (USDU) еще на $4,0 млн. Это средний результат, но такие покупки фиксируются уже 4 недели подряд. Совокупный объем $24,6 млн. –это очень серьезный сигнал.

На данный момент стоит быть осторожными в спекуляциях с долларом, пока не появятся более четкие политические сигналы и от ФРС, и от ЕЦБ. Динамика европейских валют будет зависеть от того, как регуляторы сбалансируют инфляционные риски с замедлением роста, а торговые переговоры США-Китай добавят еще один уровень сложности.

Так что ведем себя разумно и зря не рискуем.

Всем – профитов!