Парад Центробанков: время собирать камни

Британия привыкает к новому премьеру; США отказался от очередной валютной интервенции. ЕЦБ сохранил ставки, но его американский визави настроен более решительно.

Основные болевые точки сохраняются и новых путей решения проблем пока не нашли. Итак:

- ФРС

В рамках базовой программы Федрезерв на заседании 31 июля примет решение о снижении ставки на 0,25%; основная причина − внешние риски, хотя статистики для такого решения нет. Экономика растет средними темпами, уровень безработицы в зоне исторических минимумов, фондовый рынок США на максимуме, инфляция подает признаки роста. Но если ФРС сейчас откажется снижать ставку, то бегство от риска будет таким сильным, что на сентябрьском заседании Пауэллу придется снижать ставку сразу на 0,50% из-за ужесточения финансовых условий.

Экспорт стремительно падает, основным фактором роста остается внутреннее потребление, но демократы не позволят Трампу запустить новые фискальные стимулы. Если бы Дональд закопал томагавк торговых войн и оформил хотя бы промежуточные соглашения с Китаем, ЕС и Японией, экономика получила бы импульс роста от экспорта и в результате падения доллара. Но война – основной метод предвыборной борьбы и отказ от нее ставит под угрозу второй президентский срок Трампа.

Ключевые моменты сопроводительного заявления ФРС:

- указания по ставкам;

- инфляция;

- оценка роста экономики США;

- наличие и персональный состав несогласных с текушей политикой;

На предстоящем заседании новых прогнозов не будет. Рынки к этому готовы, сильная реакция маловероятна. Если Пауэлл уступит Трампу и решится на резкую девальвацию доллара, то есть малый шанс снижения ставки сразу на 0,50пп, но рынкам это очень не понравится.

- ЕЦБ

Дорога к запуску пакета стимулов на сентябрьском заседании открыта; заявлена необходимость мягкой монетарной политики в течение длительного периода времени, так как инфляция находится постоянно ниже цели ЕЦБ. Евро обновил минимумы еще до пресс-конференции.

Драги явно не хотел отвечать на вопрос, насколько единогласным было голосование и заявил, что трудно достичь единства по пунктам широкого пакета стимулов. Марио уточнил, что риск рецессии по-прежнему достаточно низкий, но баланс рисков снижается в среднеcрочной перспективе, сектор услуг и строительства в Еврозоне растет, рост рынка труда и зарплат поддерживает динамику инфляции.

Так как ЕЦБ ждет сентябрьскую статистику, то на прошедшем заседании не обсуждался размер предстоящего снижения ставки, изменение лимитов покупок активов, размер и состав программы смягчения. Снижение ставки в сентябре является практически решенным вопросом, но несколько членов ЕЦБ не уверены в эффективности новой программы евроQE. Драги проведет еще два заседания (12 сентября и 10 октября), прежде чем уйдет в отставку. Франция активно продвигает Драги на пост в МВФ (рокировка с Лагард), но пока безуспешно.

Если заседание ФРС не приведет к сильному росту евро, решение ЕЦБ в сентябре окажется ниже ожиданий рынка – ждем новых инсайдов от европейских лидеров.

- фунт и Brexit

Британские военные корабли начали патрулировать Ормузский пролив. Новый премьер-министр Борис Джонсон провел первые телефонные переговоры с лидерами ЕС. Требование исключить гарантии Британии по поддержке открытой границы с Ирландией вызвало негативную реакцию. Юнкер был вынужден напомнить, что текуший вариант соглашения о выходе корректироваться не будет. ЕС пока не сделал никаких шагов в теме «новых переговоров», так что все выпады Джонсона – чистые спекуляции. Меркель и Макрон пригласили Джонсона в гости: либо эти визиты станут прорывом в теме Brexit, либо непонимание проблемы усилится. Вероятность досрочных выборов в парламент Британии активно растет, что увеличит шансы выхода из ЕС без соглашения.

Заседание ВOЕ и PMI промышленности в целом будут негативны для фунта, так как центробанк давно сменил свою риторику из-за замедления экономики Британии. Ждем новые комментарии по вариантам выхода из ЕС без соглашения, и статистику ВВП, вероятнее всего, ниже прогноза.

- Япония

Завтра Банк Японии обнародует своё решение по процентной ставке: коррекции не планируется, прогнозы будут понижены, но реальных действий не будет. Пресс-конференцию слушаем внимательно, регулятор может дать ориентиры по будущей монетарной политике, вероятнее всего, в сторону дальнейшего смягчения. Обращаем внимание на данные по безработице за июнь, которая, согласно прогноза, должна оставаться на низком уровне − не более 2,4% трудоспособного населения.

- Иран

Трамп отменил военный удар, но пытается принять меры для обеспечения безопасности танкеров в Ормузском проливе. Формирование коалиции военных кораблей было бы неплохим вариантом, но пока, кроме Британии, потенциальные союзники дистанцируются от этой инициативы США. Европа не доверяет мотивам Трампа и планирует создать условия для всеобъемлющих региональных переговоров по безопасности перевозок.

Неудачи Трампа не означают, что Ирану удастся предотвратить дальнейшее падение экспорта нефти – все санкции остаются в силе. Запад не стремится к войне, так что захват танкеров вблизи иранской территории будет продолжаться. Просто рынок привыкнет и не станет реагировать на информацию по этой проблеме: крупным игрокам гораздо интереснее перспективы сохранения избытка предложения в следующем году.

- NFP

Напоминаем, что ISM услуг выйдет на следующей неделе. Июльский отчет по рынку труда может изменить направление рынков после заседания ФРС или усилить реакцию на его решение. Если Пауэлл заявит, что снижение ставки ФРС было упреждающим и для дальнейших корректировок ставки необходимо подождать 2-4 месяца, то доллар может немного подрасти, но при негативном NFP будет активно продаваться. Главная реакция рынка будет на количество новых рабочих мест и уровни безработицы; обращаем внимание на ревизию данных за июль. Рост зарплат окажет сильное влияние только в случае выхода выше 3,4%, но такой рост маловероятен.

Кроме NFP, на текущей неделе обращаем внимание на статистику:

- США – инфляция потребительских расходов, отчет ADP, ISM промышленности, личные расходы и доходы, индекс себестоимости рабочей силы, PMI Чикаго;

- Еврозона – индекс доверия потребителя, отчет по рынку труда Германии, инфляция потребительских цен и уровень безработицы Еврозоны, ВВП Еврозоны, PMI промышленности и розничные продажи стран ЕС.

Сегодня американская команда переговорщиков прибудет в Шанхай, но крупного прорыва не планируется. При назначении даты ответного визита в Вашингтон возможен краткосрочный всплеск аппетита к риску, особенно на фоне снижения ставки ФРС. Обращаем внимание на китайские данные PMI. Ситуация может резко меняться в течение недели , поэтому всю фундаментальную информацию тщательно изучаем.

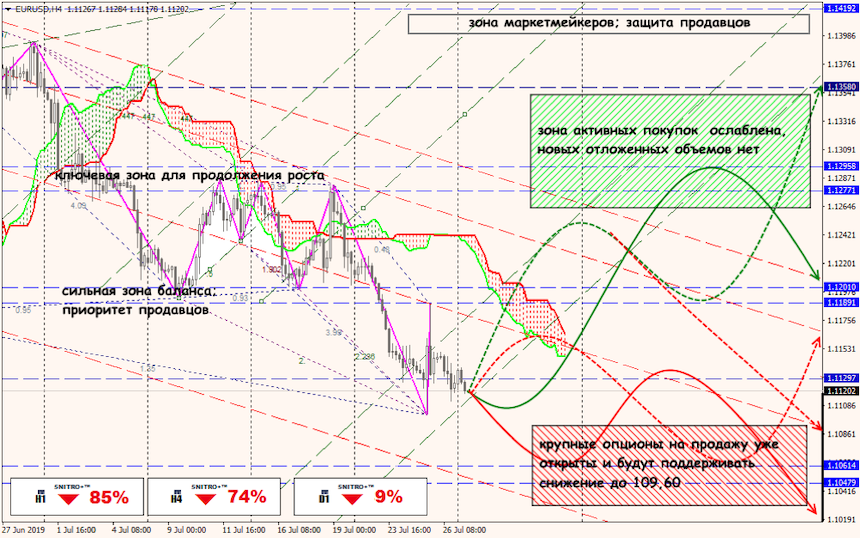

Технический анализ EUR/USD

Технический анализ USD/JPY