Війна світів: біржі проти криптоказначейств

Хто керує ліквідністю крипторинку

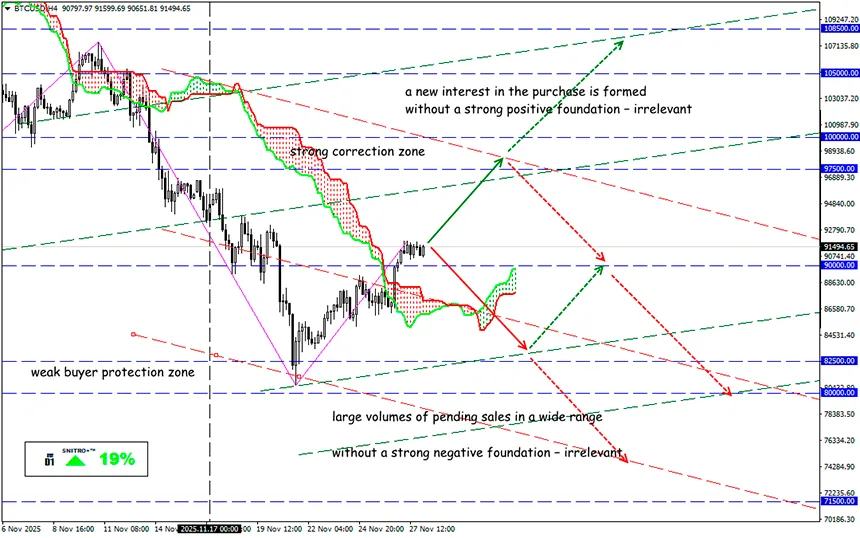

BTC/USD

Ключова зона 88,000 - 93,500

Buy: 93,500 (після повторного тестування рівня 90,000) ; ціль 95,500-97,500; StopLoss 92,500

Sell: 87,500 (на сильному негативному фундаменті) ; ціль 85,000-83,500; StopLoss 88,500

На ринку розгортається зовні нелогічний конфлікт. Коли бізнес (компанія, фонд, банк тощо) легально купує криптоактиви та повністю звітує перед інвесторами й аудиторами, це виглядає як ідеальна модель для регульованого ринку. Але з якоїсь причини саме біржі – посередники між традиційним і цифровим капіталом – активно блокують компанії, що хочуть просто тримати криптовалюту на балансі.

Три біржі Азійсько-Тихоокеанського регіону – гонконгська HKEX, індійська Bombay Stock Exchange (BSE) та австралійська ASX – першими відкрито виступили проти корпоративної моделі криптоказначейств.

Ці структури по-різному працюють із ризиками, капіталом та користувачами – і дедалі частіше опиняються по різні боки інтересів.

Наприклад, індійська BSE нещодавно відмовила компанії Jetking Infotrain у новій емісії акцій після того, як вона оголосила про намір інвестувати частину капіталу в криптовалюту.

HKEX нещодавно заблокувала щонайменше 5 компаній, які намагалися зареєструватися як Digital Asset Treasuries – нового класу цифрової інфраструктури, що акумулює, розподіляє та управляє капіталом у блокчейні, забезпечує DAO, L1-протоколи, L2-мережі, інфраструктурні компанії, фонди екосистеми та сервіси, що випускають токени.

У Японії компаніям дозволено тримати біткоїни, якщо вони роблять це публічно. Серед 14 таких публічних структур – Metaplanet, яка накопичила понад $3,3 млрд у BTC, ставши символом корпоративного «ходлу» в Азії. Але навіть там зростає напруга: аналітики MSCI пропонують виключати DAT-компанії з індексів, бо вони поводяться як фонди.

Правила лістингу забороняють надмірні ліквідні резерви, тому такі компанії класифікують як cash shells – юридичні оболонки без реальних операцій. Наприклад, ASX дозволяє публічним компаніям мати не більше 50% активів у крипті, що фактично робить модель криптоказначейства неможливою.

Все просто: біржа – не банк і не сейф. Біржі бояться «мертвих» грошей, бо живуть за рахунок комісій від руху капіталу. А криптоказначейства виводять гроші з обороту й блокують їх у холодному зберіганні.

Окрім цього, криптоказначейства управляють:

- токенами проєктів;

- викупами й спаленням;

- стейкінг-програмами та нагородами;

- грантами розробникам;

- ліквідністю в DEX;

- real-yield потоками;

- інвестиціями в екосистему.

Але, на відміну від бірж, криптоказначейства не показують публічної ліквідності – вони управляють фундаментальною вартістю токена. Компанія має пояснити інвесторам, навіщо їй, наприклад, BTC як частина бізнес-процесу, а не як інвестиція.

Це конфлікт різних підходів до ризику. Для біржі ліквідність – це мета, а для криптоказначейства – інструмент. Біржам не вигідно, щоб компанії накопичували біткоїни: для них це не інвестиція, а вихід із гри. Їх лякає не волатильність, а спокій. Натомість казначейства можуть обвалити ціну, збільшивши інфляцію або продавши активи.

Біржі керують ціною і формують короткостроковий ринок; казначейства керують пропозицією і формують довгострокову вартість. Розуміння цього балансу – критично важлива навичка для трейдера, особливо при торгівлі новими токенами й низьколіквідними активами.

Тому діємо розумно й даремно не ризикуємо.

Всім – профітів!